Fundsを支える審査の話#2 「元本割れゼロ」のためにこんなことをしています

固定利回り投資「Funds」は2019年1月からのサービス開始以来、累計募集金額は1,000億円を突破、公開ファンド数は570件を超えますが、これまで「元本割れゼロ」を継続させてきました。それにより、全ての投資家の方々の資産を増やすお手伝いをしてきました。

その“扇の要”となるのがファンズの審査部です。第1回目はファンズ審査部に「元本割れとはそもそも何か?」「どんなときにFundsに元本割れが起きるのか」を聞いてきました。今回は、なぜFundsがこれまで元本割れゼロを実現できているのかを、Fundsの公式キャラクターであるイシバシがインタビューしてみました。

※ 本コラムは2026年1月13日時点の情報に基づいています。

※ Fundsの実績に言及した箇所がありますが、将来について保証するものではありません。

こんにちは、イシバシです!第1回目のコラムでは、ファンズ審査部はファンドを組成する企業の「キャッシュフロー」を特にウォッチしていると聞いたけど、他には企業のどんな点を見てるの?

こんにちは、イシバシです!第1回目のコラムでは、ファンズ審査部はファンドを組成する企業の「キャッシュフロー」を特にウォッチしていると聞いたけど、他には企業のどんな点を見てるの?

まず、前回のおさらいをすると、キャッシュフローとは企業が持つ現金の流れを示したもので、企業は事業を運営していく上で、現金がないと生き残れません。Fundsではそういった借り手企業のキャッシュが尽きる、つまり手元資金がなくならないかどうかをチェックしています。

まず、前回のおさらいをすると、キャッシュフローとは企業が持つ現金の流れを示したもので、企業は事業を運営していく上で、現金がないと生き残れません。Fundsではそういった借り手企業のキャッシュが尽きる、つまり手元資金がなくならないかどうかをチェックしています。

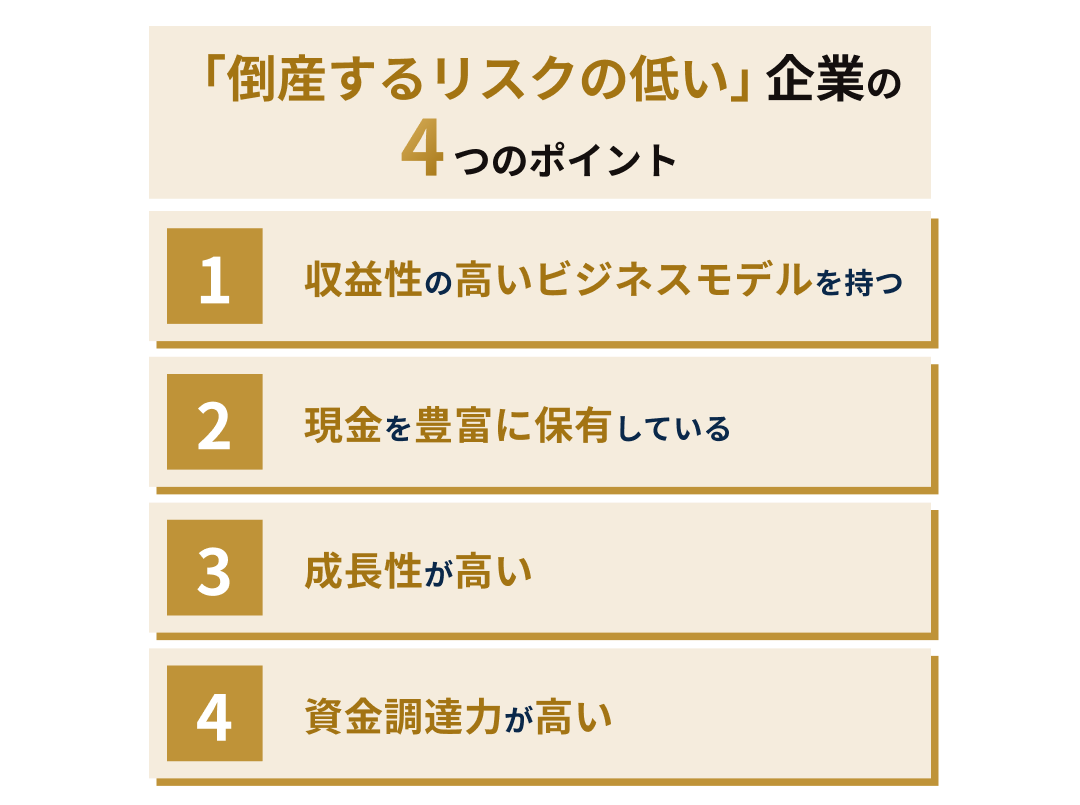

そして、他にもいろんなチェックポイントがあります。まず1つ目が「倒産するリスクの低い企業の特徴を持っているか」ということです。

倒産するリスクの低い企業には特徴があるの?

倒産するリスクの低い企業には特徴があるの?

はい。もちろん全てが該当するわけではないのですが、いくつか特徴があります。それが以下の4つになります。

はい。もちろん全てが該当するわけではないのですが、いくつか特徴があります。それが以下の4つになります。

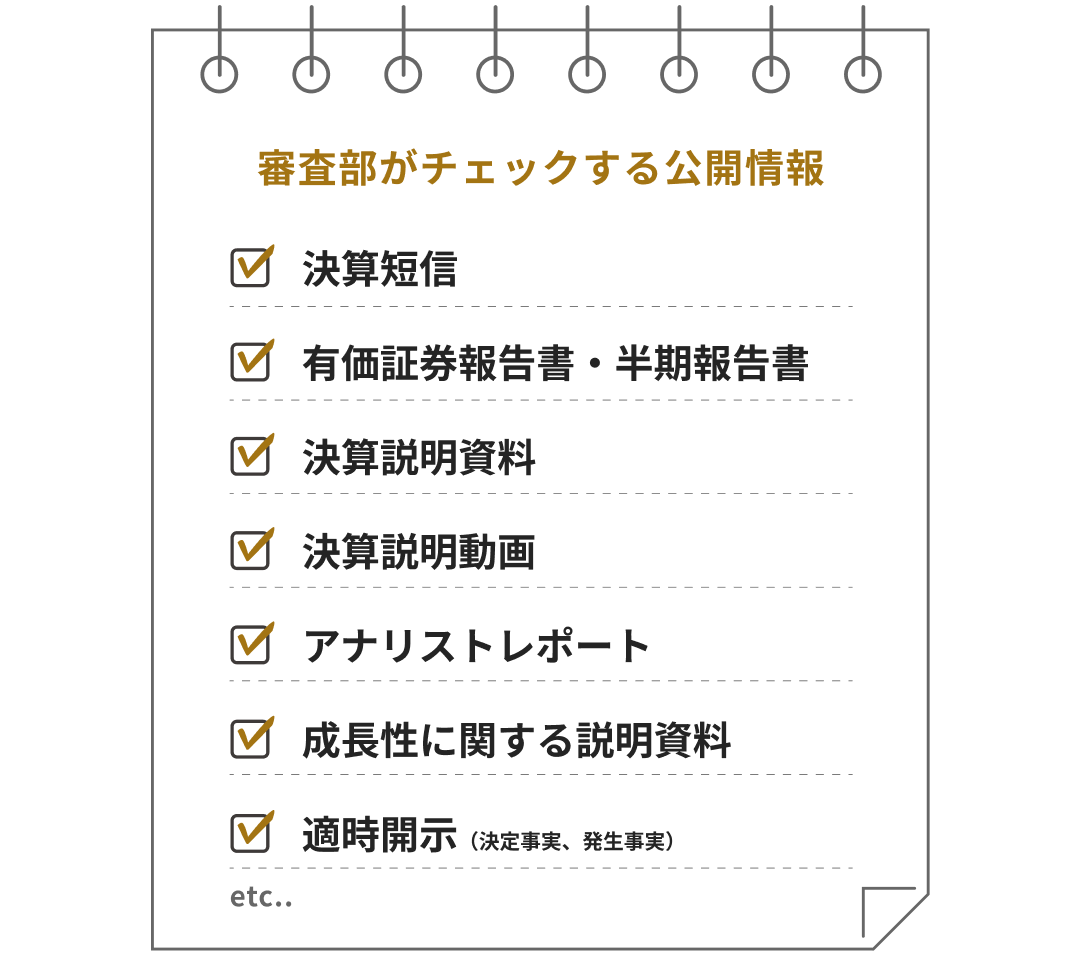

この4つのポイントにしっかり当てはまるかどうかをチェックするために、最初に実施するのが企業の公開情報を中心とした基礎的な情報収集と分析です。

公開情報とは「決算短信」「有価証券報告書」「決算説明資料」「アナリストレポート」など、様々な情報を指しています。これらに加えて、その業界や企業自体にネガティブなニュースがないかどうかなどもチェックします。

こんな難しそうな資料をチェックしているんだ。これだけきちんと審査すれば安心できそう……。

こんな難しそうな資料をチェックしているんだ。これだけきちんと審査すれば安心できそう……。

実は、これはあくまで最低限のレベルなんです。必要に応じて追加資料を受け入れることで財務状況やビジネスモデルを評価し、審査の基本的な方向性を決定するための重要な材料を収集していきます。

実は、これはあくまで最低限のレベルなんです。必要に応じて追加資料を受け入れることで財務状況やビジネスモデルを評価し、審査の基本的な方向性を決定するための重要な材料を収集していきます。

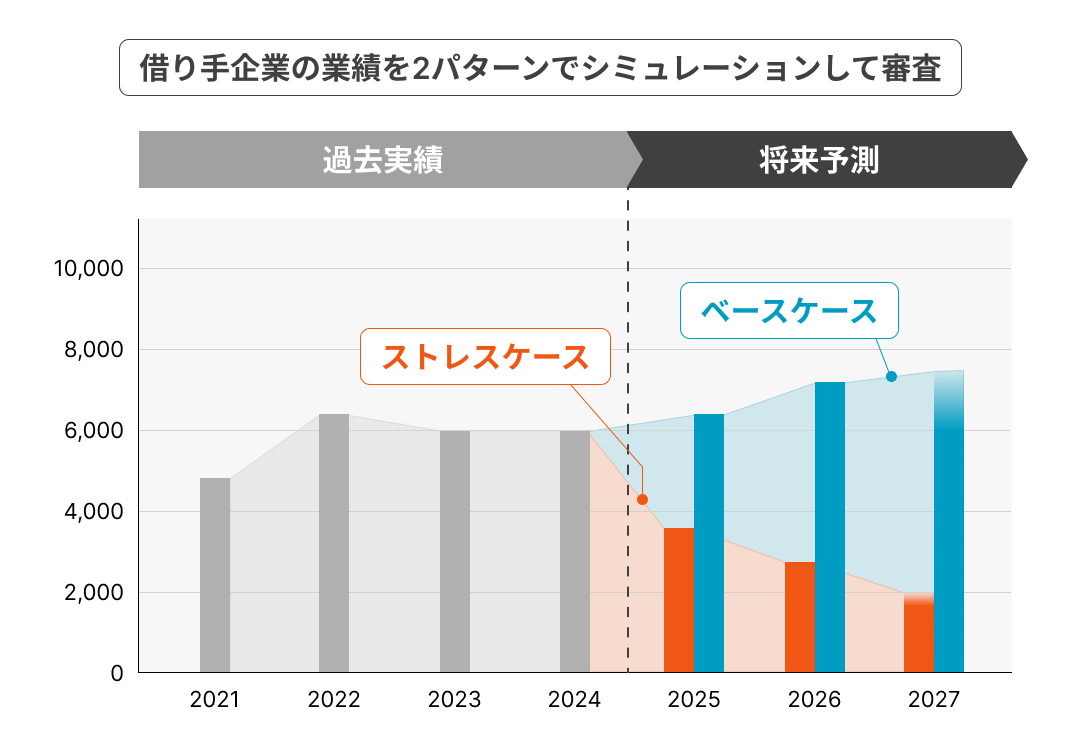

また、例えば、「倒産するリスクの低い企業」の4つのポイントを満たしていたとしても、たとえば自然災害や感染症、リーマンショックといったビジネスインパクトが大きい出来事があった場合、急速な事業悪化は避けられませんよね。

そのため、審査部では急激な不況を想定したシミュレーションを実施しています。まずは過去の業績のトレンドや企業が公表している今期の業績予想を土台にしながら、今後数年の基本的な業績のシナリオを算出します(下図のベースケース)。その上で、ベースケースにストレスをかけた場合も検証します。具体的には、売上が横ばいや減少となったり、費用が増えてしまったりすることで利益が減少して現金も減っていくネガティブなシナリオを想定します(下図のストレスケース)。それらを考慮した上で、ファンドの運用期間において、企業の現金が尽きないかを精査することで、投資家のリスクを最小限に抑えるような審査を実施しているのです。

これだけ入念にチェックしているんだったら、安心感があるなあ。

これだけ入念にチェックしているんだったら、安心感があるなあ。

まだまだ、審査部が投資家をリスクから守るためにしていることはたくさんありますよ!

まだまだ、審査部が投資家をリスクから守るためにしていることはたくさんありますよ!

どんなことをやってるの?

どんなことをやってるの?

Fundsは上場企業を中心とする企業に貸付する「ファンド」に投資をすることで、貸付金利に連動した分配金をリターンとして得られる資産運用サービスです。

Fundsは上場企業を中心とする企業に貸付する「ファンド」に投資をすることで、貸付金利に連動した分配金をリターンとして得られる資産運用サービスです。

よく比較される金融商品としては「ソーシャルレンディング」や「貸付型(融資型)クラウドファンディング」があります(以下、総称して「ソーシャルレンディング」と表記)。Fundsもそのカテゴリの商品ではあるのですが、一般的な貸付型クラウドファンディングとは大きく異なる点があります。それは、Fundsは原則、上場企業を中心とした借り手企業の信用力に依存した投資であるという点です。その意味で【個人向け社債】に似ている商品性と言えます。

じゃあ、一般的なソーシャルレンディングは借り手企業の信用力に依存した投資ではないの?

じゃあ、一般的なソーシャルレンディングは借り手企業の信用力に依存した投資ではないの?

まず「ソーシャルレンディング」はクラウドファンディングの一つで、お金を貸したい個人投資家とお金を借りたい企業を、インターネット上で結びつけるための融資サービスです。

まず「ソーシャルレンディング」はクラウドファンディングの一つで、お金を貸したい個人投資家とお金を借りたい企業を、インターネット上で結びつけるための融資サービスです。

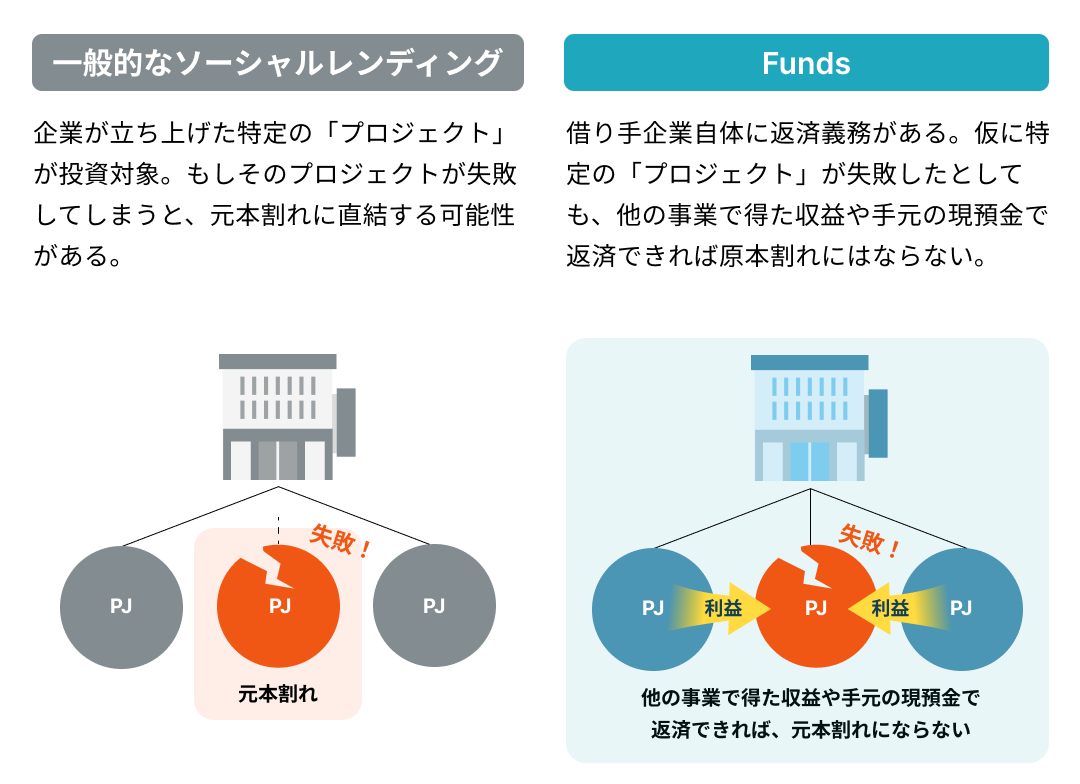

実は、一般的なソーシャルレンディングでは、「プロジェクト」の成否に依存した投資になっており、特定のプロジェクト用に特化した会社(特別目的会社)が設立されることが多くなっています。これは不動産業界ではよくある融資の方法で、太陽光発電プロジェクトやマンション開発プロジェクトなども、それに該当しますね。

企業全体の信用力に依存した投資と、特定のプロジェクトに依存した投資とで、何が違うの?

企業全体の信用力に依存した投資と、特定のプロジェクトに依存した投資とで、何が違うの?

実はプロジェクトが投資対象の場合、もしそのプロジェクトが失敗してしまうと、元本割れに直結する可能性があるんです。

実はプロジェクトが投資対象の場合、もしそのプロジェクトが失敗してしまうと、元本割れに直結する可能性があるんです。

というのも、特定のプロジェクトに特化した会社(特別目的会社)は、基本的にはそのプロジェクト以外の事業に取り組むことはありません。したがって、仮に企業が他のプロジェクトや事業で収益を生み出していたとしても、特定のプロジェクトに関する資産以外から返済が得られない契約条件になっている場合、他で得られた収益を返済に活用する義務が企業に発生しないのです。

じゃあ、もしプロジェクトが失敗しちゃったら、投資したお金が返ってこなくなるんだ……。

じゃあ、もしプロジェクトが失敗しちゃったら、投資したお金が返ってこなくなるんだ……。

そうなんです。しかし、Fundsでは借り手企業自体の信用力に依存した投資なので、仮に特定のプロジェクトが失敗したとしても、他の事業で得た収益や現預金があればそれを活用して返済する義務が借り手企業に発生します。

そうなんです。しかし、Fundsでは借り手企業自体の信用力に依存した投資なので、仮に特定のプロジェクトが失敗したとしても、他の事業で得た収益や現預金があればそれを活用して返済する義務が借り手企業に発生します。

そのため、借り手企業が保有する現預金で返済できれば、元本割れとなりません。このように、Fundsでは「プロジェクト」ではなく「企業の体力」に投資する仕組みなので、一般的な「ソーシャルレンディング」よりもリスクを低く抑えられるのです。

※ Fundsにおいても、企業の特定プロジェクトを投資対象とするファンドを2021年に6件募集した実績があり、今後も募集する可能性があります。該当ファンドについては、借入に関する元利金の責任範囲が特定の資産や事業に限定される貸付手法である旨を明記して募集を行います。

なるほど、Fundsと一般的なソーシャルレンディングではそもそもの商品性が違うから、リスクもリターンも異なるのか。Fundsの利回りが他のソーシャルレンディングやクラウドファンディングよりも低く設定されている理由がわかってきたよ。

なるほど、Fundsと一般的なソーシャルレンディングではそもそもの商品性が違うから、リスクもリターンも異なるのか。Fundsの利回りが他のソーシャルレンディングやクラウドファンディングよりも低く設定されている理由がわかってきたよ。

そうなんです。そして、元本割れしないためにFundsの審査チームが実施していることは、まだあるんです。

そうなんです。そして、元本割れしないためにFundsの審査チームが実施していることは、まだあるんです。

まだあるの!?

まだあるの!?

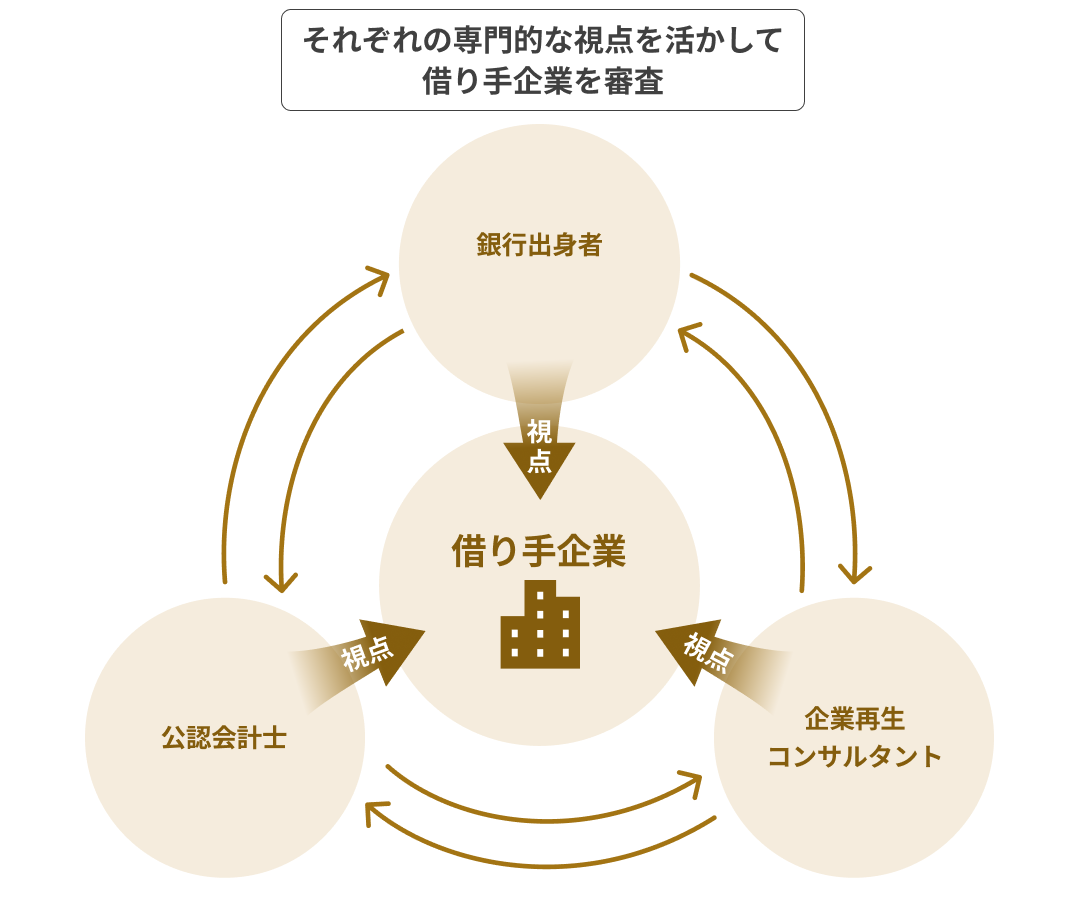

ファンズの審査は主にメガバンク出身者、企業再生コンサルタント、公認会計士など、審査について多様な視点を持つメンバーが担当しています。

ファンズの審査は主にメガバンク出身者、企業再生コンサルタント、公認会計士など、審査について多様な視点を持つメンバーが担当しています。

銀行出身者は、借り手企業だけでなく、その取引銀行の関係性まで分析します。つまり、借り手企業について、銀行の視点に立って見たときに「どのような財務状態なのか」「銀行は融資を実施または継続できるのか」「借り手企業がどのような状況に陥ると銀行は融資できなくなるか」など、銀行からの資金調達力を調査します。

企業再生コンサルタントは借り手企業のビジネスモデルや収益性を見ることで、ファンドの運用期間中に収益を生み出せるかを検証します。

また、公認会計士は会計上の粉飾リスクの有無や開示資料の正確性を検証します。このように、それぞれの専門性を活かして借り手企業の審査を実施しています。

それぞれの専門家の人たちが、チェックしてるんだね。審査が承認されたら、審査部のお仕事は終わりなの?

それぞれの専門家の人たちが、チェックしてるんだね。審査が承認されたら、審査部のお仕事は終わりなの?

実は、みなさんの見えないところでまだ目を光らせてるんです。投資家の方々が投資実行した後も、実は企業をモニタリングし続けています。企業が公開する新しい財務情報をチェックし、もしリスクがある状況だと判断した場合は、最新の財務状況が把握できる追加資料の提出を求めるケースがあります。

実は、みなさんの見えないところでまだ目を光らせてるんです。投資家の方々が投資実行した後も、実は企業をモニタリングし続けています。企業が公開する新しい財務情報をチェックし、もしリスクがある状況だと判断した場合は、最新の財務状況が把握できる追加資料の提出を求めるケースがあります。

また、Fundsのモニタリングでは財務情報のみならず定性情報も対象としています。例えば、借り手企業が属する業界や借り手企業自体にネガティブな報道が出た場合、即時に内容を確認し、必要に応じて企業にヒアリングを行います。これにより、Fundsを通じて借り入れた資金の返済能力に影響がないかチェックしています。

このように定量・定性面からモニタリングし、必要であれば借り手企業による借入の早期返済と、それに伴う投資家への早期償還を行うケースもあります。こういったモニタリングの仕組みにより、元本割れのリスクが可能な限り小さくなるように運営を行っているんです。

可能な限り投資家の元本割れを起こさないために、ファンズの審査部が頑張っていることがよくわかったなあ。いろいろな視点で見ているから、リスクを抑えられているんだね。

可能な限り投資家の元本割れを起こさないために、ファンズの審査部が頑張っていることがよくわかったなあ。いろいろな視点で見ているから、リスクを抑えられているんだね。

次回は、実際にどんな企業が審査に通ってファンドを作っているのか、企業がFundsを活用する理由とともに詳しく質問するので、お楽しみに!

まとめ

倒産するリスクの低い企業かどうか、「4つのポイント」でチェックしている

不況が生じる仮定でも、借り手企業の返済能力に問題がないかシミュレーションしている

Fundsは原則として、特定のプロジェクトではなく、借り手企業自体の返済能力に基づいて投資を行う仕組みを採用している

ファンドの運用開始後も、返済まで継続的にモニタリングを行うことで、期限通りに投資家に償還されるよう努めている

▼#1・#3#・#4はこちら

Fundsを支える審査の話#3 企業がFundsを通じてお金を調達する理由

Fundsを支える審査の話#4 予定利回りはどうやって決めているの?

固定利回りの資産運用

Funds(ファンズ)

固定利回りの資産運用 Funds (ファンズ)は、ファンズ株式会社が運営を行なっております。

※固定利回りとは、ファンドの利回りが募集時に定められていることを意味しており、利回りを確約するものではありません。

ファンズ株式会社 第二種金融商品取引業 関東財務局長(金商)第3103号

一般社団法人第二種金融商品取引業協会 加入

©Funds, Inc.All Rights Reserved.