中古マンションは築年数が経つにつれて、建物の価値が減少します。しかし近年中古マンションの成約価格は右肩上がりに上昇している状況もあり、マンションの条件やタイミングによっては、売却によって利益が出る可能性があります。

この記事では、中古マンション価格の動向や、築3年以内に売却するメリットとデメリットについて解説します。

不動産の売却益に対して課税される譲渡所得税や、築3年のマンションを売却するときに注意すべきポイントを紹介します。マンションを売却するタイミングに悩んでいる方はぜひ参考にしてください。

中古マンションの価値は年数とともに減少する

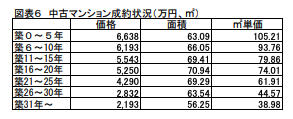

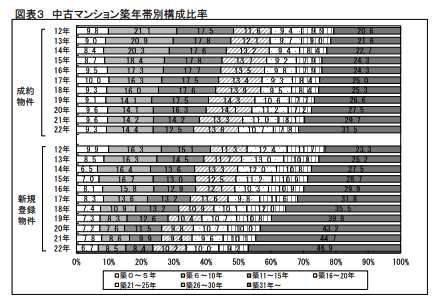

公益財団法人東日本不動産流通機構の「築年数から見た首都圏の不動産流通市場(2022)」のデータによれば、築年数が経つにつれてマンションの成約価格は下落することが分かります。

たとえば首都圏の築5年以内のマンションの平均成約価格が6,638万円であるのに対し、築6年から10年は6,193万円、築11年~15年は5,543万円です。築26年~30年に至っては、築5年以内のマンションの半分以下である2,832万円です。

そして築16~20年までの下落率は比較的ゆるやかですが、築21年以降は下落率が高くなっています。

このデータからも分かるように、築3年以内のマンションは資産価値が高いため、高値での売却が期待できるでしょう。

中古マンションの価格は上昇傾向にある

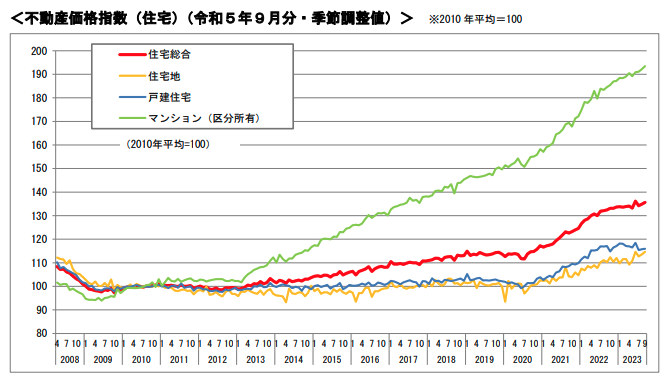

国土交通省が不動産の取引価格情報をもとに、毎月公表している不動産価格指数の推移を示したグラフを見ると、2013年頃からマンションの不動産価格指数は右肩上がりに上昇を続けています。また住宅地や戸建て住宅と比べると、その上昇率が高いことも見てとれます。

したがってマンションの建物の資産価値の下落率よりも、中古マンションの価値の上昇率が高ければ、購入したときよりも高く売却できる可能性もあるでしょう。

マンションを3年で売却するメリット

マンションを3年で売却するメリットを3つ紹介します。

資産価値が高いうちに売却できる

築3年以内のマンションは資産価値が高いうちに売却できるため、高値での売却を期待できます。

都内の新築マンションは、資材や人件費のコストアップなどにより価格高騰が続いています。

そして新築マンションの値上がりに連動するように中古マンションも価格が上昇しているため、とくに人気が高い築浅マンションについては、想定する価格よりも高く売れる可能性があるでしょう。

早期売却が期待できる

東日本不動産流通機構の「築年数から見た首都圏の不動産流通市場(2022)」の中古マンション築年帯別構成比率を見ると、築5年以内のマンションの新規登録件数は全体の6.7%と少なく、希少価値があることが分かります。

買手側からすれば築3年のマンションは状態がよく、リフォームがほとんど必要ないことに魅力を感じるため、早期成約を期待できるでしょう。

需要が高いエリアにあるマンションは購入時よりも高く売却できる可能性がある

都内人気エリアのマンションや立地がよいマンションであれば、購入時よりも高く売れる可能性があります。たとえば以下のようなマンションは人気があります。

- 住みたい街ランキングの常連エリアにあるマンション

- 再開発の予定の区域内、また再開発されたエリア内にあるマンション

- 都内ターミナル駅から徒歩5分以内など立地がよいマンション

マンションを3年で売却するデメリット

マンションを3年で売却するデメリットを3つ紹介します。

譲渡所得税の税率が高い

短期で不動産を売却すると、譲渡所得税の税率が高くなるのがデメリットです。譲渡所得税とは、不動産などを売却して得た利益に対して課税される税金ですが、所有期間によってその税率が異なります。

築3年のマンションの売却益は短期譲渡所得となり、所有期間が5年超の場合と比べて税率が倍近く高くなります。詳しくは次の章で解説します。

購入価格よりも売却価格の方が安くなる

マンションに限らず、建物の価値は築年数とともに資産価値が下落します。そしてそれは築3年のマンションも例外ではありません。一般的に購入時の価格よりも、売却時の方が安くなります。

中古マンションの成約価格は上昇傾向にありますが、残念ながらすべての中古マンションが対象とはいえません。評価は地域によって異なるため、売却を検討している方は、常に不動産市場やマンション価格の動向をチェックするようにしましょう。

ちなみに人が一度でも入居したマンションは中古マンションとなり、未入居であっても工事完了から1年超を経過したマンションは新築とはいえません。中古マンションとして査定されることになります。

オーバーローンになる可能性がある

マンションを3年で売却する場合、オーバーローンになる可能性があり、注意が必要です。売買価格よりも住宅ローンの残債額の方が多くなることをオーバーローンといいます。

足りない分を自己資金で充当するなどして抵当権を抹消できなければ、マンションは売却できません。

3年でマンション売却するときは、査定額と住宅ローンの残債額を確認し、売却にかかる諸費用を含めて資金計画を立てることをおすすめします。諸費用については後半で紹介します。

とくにマンション購入価格の100%を住宅ローンで借り入れている場合や、諸費用ローンを組んでいる場合はオーバーローンになりやすいので、短期での売却は難しいでしょう。

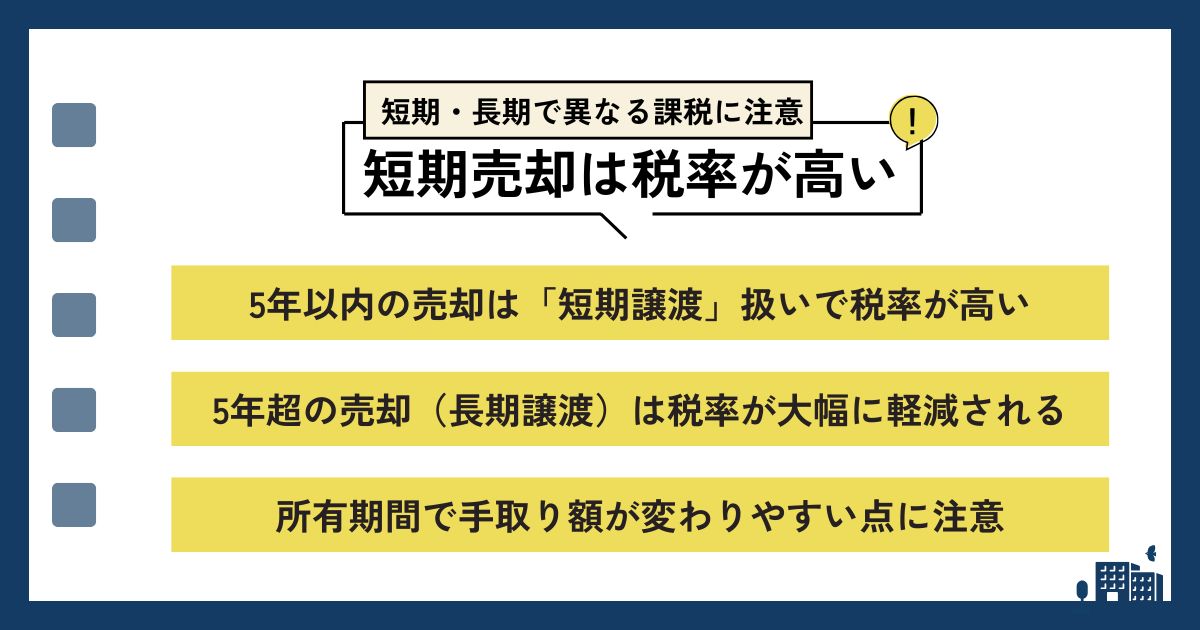

譲渡所得税の税率とは?

マンションを売却して利益が発生したときは譲渡所得税が課税されますが、その不動産の所有期間によって税率が異なります。

不動産を売却した年の1月1日現在で所有期間が5年以下の場合は短期譲渡所得となり、所有期間が5年超の場合は長期譲渡所得になります。

したがって所有期間が3年のマンションを売却して利益が発生したときは、短期譲渡所得となります。住民税も含めた税率は39.63%ですから、長期譲渡所得に比べて倍近い税率になることがわかります。

| 所得税 | 住民税 | 復興特別所得税 | 合計 | |

|---|---|---|---|---|

| 長期譲渡所得(5年を超える) | 15% | 5% | 0.315%(15%×2.1%) | 20.315% |

| 短期譲渡所得(5年以下) | 30% | 9% | 0.63%(30%×2.1%) | 39.63% |

※ 国税庁、短期譲渡所得の税額の計算

※ マンションを売却したら住民税が上がる?税金の計算方法と軽減する方法を解説

※ 2037年までは復興特別所得税として、各年分の基準所得税額の2.1%を所得税と合わせて申告し、納付することになります。

※所有期間は不動産を売却する年の1月1日現在で判定します。

なお、譲渡所得金額を求める計算式と税率は以下の通りです。

- 課税譲渡所得金額=不動産売却による利益-(取得費+譲渡費用)-特別控除

- 課税譲渡所得金額×所有期間に応じた税率=譲渡所得税額

売却するマンションが居住用財産であれば、一定の条件を満たすことで特別控除を受けることができます。詳しくは次の章で紹介します。

居住用財産で使える税金の特例や控除とは?

居住用財産の売却に対しては、税金の特例や控除があります。この章では2つの特例を紹介します。

居住用財産を譲渡した場合の3,000万円の特別控除の特例

居住用の財産を売却したときで一定の要件を満たす場合は、所有期間に関係なく譲渡所得から最高で3,000万円まで控除できる特例です。つまり自宅マンションを3年で売却するときにも使うことができます。

マンションの売却代金から取得費と譲渡費用、特別控除の3,000万円差し引いた後、計算上課税譲渡所得がなければ譲渡所得税はかかりません。

ただしこの特別控除によって譲渡所得税がかからないとしても、特例の適用を受けるためには翌年に確定申告をする必要があります。自動的に適用されるわけではないので注意しましょう。

課税譲渡所得金額=不動産売却による利益-(取得費+譲渡費用)-特別控除

マイホームを売ったときの軽減税率の特例

所有期間が売却する年の1月1日に10年を超える居住用財産が対象です。一定の条件を満たすことで、長期譲渡所得に対する税率よりもさらに低い税率が適用になります。

低い税率になるのは、6,000万円までの部分で、所得税の税率は10%(住民税4%)です。なお6,000万円を超える部分は、長期譲渡所得に対する税率と同じで15%(住民税5%)になります。

この軽減税率の適用を受けるためには、翌年に確定申告をする必要があります。

| 所有期間※1 | 所得税 | 復興特別所得税 ※2 | 所得税合計 | 住民税 | 譲渡益に対する 税金の合計 | |

|---|---|---|---|---|---|---|

| 短期譲渡所得 | 5年以下 | 30% | 0.63% (30%×2.1%) | 30.63% | 9% | 39.63% |

| 長期譲渡所得 | 5年超 | 15% | 0.315% (15%×2.1%) | 15.315% | 5% | 20.315% |

| 10年超軽減税率 (6,000万円以下) | 10年超 | 10% | 0.21% (10%×2.1%) | 10.21% | 4% | 14.21% |

※2:2037年までは復興特別所得税として、各年分の基準所得税額の2.1%を所得税と合わせて申告し、納付することになります。

※ 国税庁、長期譲渡所得の税額の計算

※ 国税庁、短期譲渡所得の税額の計算

※ 国税庁、No.3305 マイホームを売ったときの軽減税率の特例

※ マンションを売却したら住民税が上がる?税金の計算方法と軽減する方法を解説

マンションを3年で売却するときの注意点

マンションを3年で売却するときには、どのようなことに注意したらよいのでしょうか。この章では、とくに気をつけたいポイントを3つ紹介します。

住宅ローンを完済できるか確認する

住宅ローンの残債が残っていてもマンションは売却できますが、決済時に完済して抵当権を抹消しなければ売却できません。

足りない分を自己資金で充当するか、新居を購入するのであれば住み替えローンなどを検討します。しかし住み替えローンは担保に対して借入金額が大きいため審査が厳しく、誰でも借入できるとは限りません。

マンションの査定額と住宅ローンの残債額を確認し、自己資金を充当しても完済が難しい場合は、住み替えローンや親族からの援助が可能かなど、事前に相談しておくようにしましょう。

売却にかかる諸費用を計算しておく

マンションを売却するためには、税金や手数料がかかります。したがって資金計画には売却にかかる諸費用を含めておかなければなりません。

おもなマンション売却時にかかる税金や手数料を紹介しますが、計算が難しい場合は、不動産会社の担当者に相談してみましょう。

仲介手数料

仲介手数料とは、不動産会社へ支払う手数料です。不動産調査費や査定書作成料、広告宣伝費、契約業務などの費用が含まれているため、基本的には仲介手数料以外に手数料を請求されることはありません。

また成功報酬のため複数社に依頼していても、支払うのは売買契約に至った不動産会社のみです。

仲介手数料は売買価格に対して上限額が決まっているので、査定額を参考に仲介手数料の想定額を計算しておきましょう。

仲介手数料の上限額は「売買価格×3%+6万円+消費税」(売買価格400万円超の場合)で計算できます。

たとえば売買価格が4,000万円の場合は、以下の通り計算します。

4,000万円×3%+6万円+消費税=1,386,000円

譲渡所得税

不動産などの売却益に対して課税される税金です。したがってマンションを売却しても、利益が発生しないときは課税されません。

所有期間によって税率が異なり、居住用財産に対しては特別控除や税率の軽減措置があります。

確定申告するときは譲渡所得金額を計算する必要があり、建物の取得費については減価償却費を考慮しなければなりません。

計算が難しい場合は税務署や不動産会社に相談してみましょう。また自治体などが実施している、無料税務相談会などでも相談できます。

印紙税

売買契約書は印紙税法上の課税文書です。売買契約書には、定められた額の収入印紙を貼る必要があります。

万が一貼り忘れると、本来貼付すべき印紙額の2倍に相当する印紙額を、過怠税として徴収されることになりますので注意しましょう。

なお2024年3月31日までに締結する売買契約書については、印紙税の軽減措置が適用になります。

| 記載された契約金額 | 税額 | 軽減後の税額 (2027年3月31日まで) |

|---|---|---|

| 10万円超50万円以下 | 400円 | 200円 |

| 50万円超100万円以下 | 1千円 | 500円 |

| 100万円超500万円以下 | 2千円 | 1千円 |

| 500万円超1,000万円以下 | 1万円 | 5千円 |

| 1,000万円超5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超1億円以下 | 6万円 | 3万円 |

| 1億円超5億円以下 | 10万円 | 6万円 |

※税額は一部を抜粋しています。

登録免許税

登録免許税とは、所有権移転登記や抵当権抹消登記をする際にかかる税金です。

所有権移転登記費用は通常買主の負担となるため、マンション売却時にかかるとすれば、抵当権抹消登記や住所変更登記にかかる登録免許税です。

登録免許税は、不動産1個につき1,000円です。たとえばマンションの場合で、土地1筆、建物が1棟の場合は「1,000円×2=2,000円」と計算します。

司法書士への報酬

抵当権抹消や住所変更登記は自分でもできますが、通常所有権移転登記を依頼する司法書士へ依頼することが多く、その場合は登録免許税と報酬を決済時に支払い依頼します。

依頼する司法書士によって報酬額は多少異なりますが、抵当権抹消を依頼する場合は1~2万円が相場です。

住宅ローン返済手数料

住宅ローンを返済するときは、金融機関の事務手数料がかかります。金融機関によってその手数料は異なり、また窓口で行う場合とネット経由で行う場合でも異なります。

一括返済についてはインターネット上で行えない金融機関もあります。事前に金融機関の窓口やホームページなどで確認しておくことをおすすめします。

3年以内のマンション売却はファンズ不動産にまず相談を

マンションを購入してから3年以内に売却を検討する場合、「どのタイミングが有利なのか」「短期売却でも損をしない方法はあるのか」と不安を抱く方は多いものです。

市場の動きや価格推移を踏まえて判断する必要があり、自己判断だけでは迷ってしまう場面も少なくありません。短期で売却するほど、適切な戦略が重要になります。

そのため、早めに専門家へ相談し、状況に合った進め方を確認しておくことが安心につながります。ファンズ不動産では、短期間で売却を考えている方の相談にも丁寧に寄り添い、よりよい選択をサポートできます。

マンション売却を悩んだときは、まず相談してみてください。

売却が初めての方へ:ファンズ不動産が選ばれる3つの強み

ファンズ不動産は、売主様が抱える不安を解消する、独自の「訴求力」「専門性」「手軽さ」を兼ね備えています。

- 訴求力:1万人超のLINE登録者へ直接情報を届ける高い「訴求力」が、早期の買主発見をサポートします。

- 専門性:都心特化・設立1年半で取扱高100億円を突破した「専門性」が、適正な価格設定と売却戦略を実現。

- 手軽さ:オンライン面談からLINEで活動を進められる「手軽さ」が、忙しい方でもスムーズな売却を可能にします。

初めての売却で不安をお持ちなら、まずはLINEでの気軽なご相談から、納得のいく売却への第一歩を踏み出しましょう。

20〜40代に強い。感度の高い買主へリーチ

ファンズ不動産の「SNS不動産®」は、特に物件への感度が高い20〜40代の若年層への訴求に強みがあります。

この層は、自身のライフスタイルや価値観との一致を重視し、物件のポテンシャルを評価する傾向があります。

従来の広告では魅力が伝わりにくかったデザイン性の高い物件や、リノベーションで大きく価値が上がる物件なども、その価値を理解する買主候補へ的確に情報を届けることが可能です。

フォロワー数万人のキュレーターがあなたの物件を紹介

ファンズ不動産は、キュレーターのSNS発信を通じて「情報拡散力」と「信頼性」を掛け合わせ、物件の売却可能性を広げます。

例えば、同社キュレーターのJeremy Tsang氏は、Instagramで8万人以上(2023年9月時点)のフォロワーを有しています。

影響力の高い専門家が「おすすめできる家」としてSNSで紹介することは、キュレーターを信頼するフォロワーへの「価値ある情報」として届きます。

この独自の仕組みが、高い反響とスピーディーなマッチングを生み出す秘訣です。

売却益が発生したら確定申告が必要

不動産を売却して利益を得たときは翌年に確定申告を行い、譲渡所得税を支払います。1月1日から12月31日に生じた所得を、翌年の2月16日から3月15日に申告します。

また税金の特例を利用する場合は、売却益の有無にかかわらず確定申告が必要です。タイミングによっては1年近く先になりますので、売買契約書など必要書類は保管しておき、忘れずに申告しましょう。

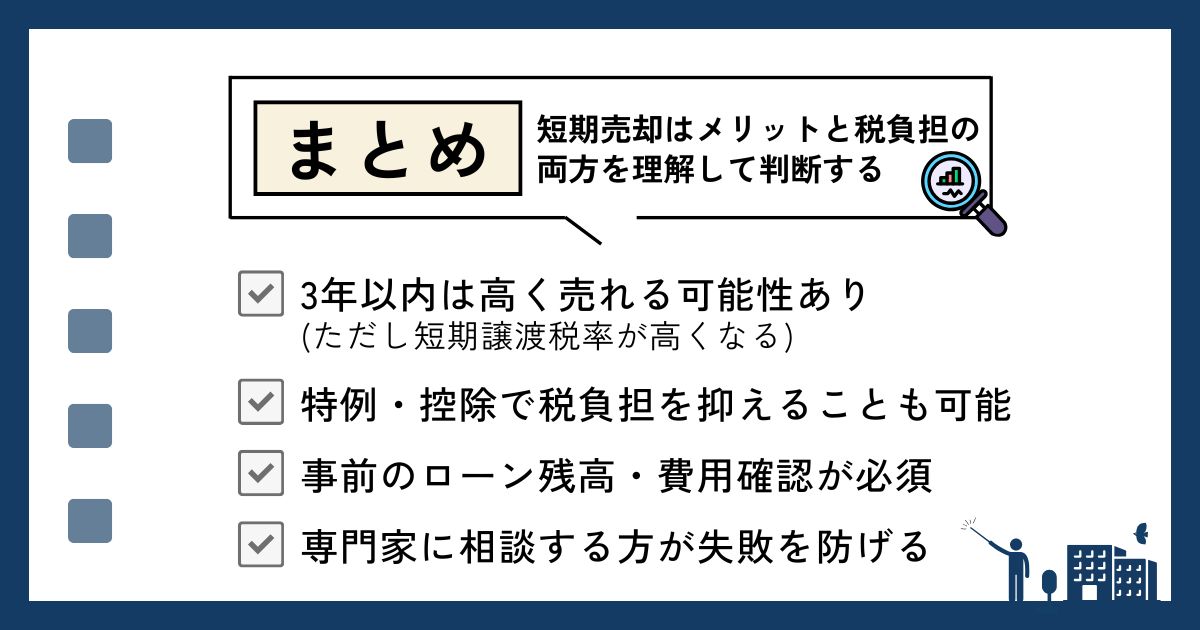

まとめ

マンションを購入して3年で売却するとき、住宅ローンを多く借りている場合はオーバーローンになりやすいので注意が必要です。

まずは不動産会社に査定を依頼して、売却想定額と住宅ローンの残債を確認し、資金計画を立てましょう。

また売却によって利益が発生した場合は、譲渡所得税がかかります。3年で売る場合は短期譲渡所得なるため、税率が高くなります。

税金の特例や控除を適用させるためにも、翌年の確定申告を忘れないようにしてください。