「農業をする予定がないにもかかわらず、相続財産に農地が含まれていた」

「農業をする予定がないので、農地を相続したくない」

など、農地相続に悩む方は少なくありません。農業をしない方の農地相続は、土地を活用できないのみでなく、定期的な管理や税金の支払いなどのリスクを伴います。

本記事では、農業をしない方が農地相続をする場合の手順や、メリット・デメリット、農地相続をしない場合の対処方法などをわかりやすく解説します。

最後まで読めば、農地を相続すべきかの判断や、スムーズな農地の処理法がわかります。

ぜひ農地相続に対する不安を解消し、最適な選択をおこないましょう。

農業をしない人の農地相続は可能

農地法では、農地は農業従事者のみが取得できますが、相続の場合は、農業をしていない方でも農地を相続できます。

たとえば、会社員や公務員の方でも、手続きをおこなえば正当に親から農地を相続できます。

ただし、その後の扱いには注意が必要です。農地を売ったり貸したりする場合には、農地法や農業委員会の許可などが関係するため、一般の不動産とは扱いが異なります。

相続後の対応を誤ると、無用な税負担が発生したり、管理トラブルが発生したりする可能性もあるため正しい知識が必要です。

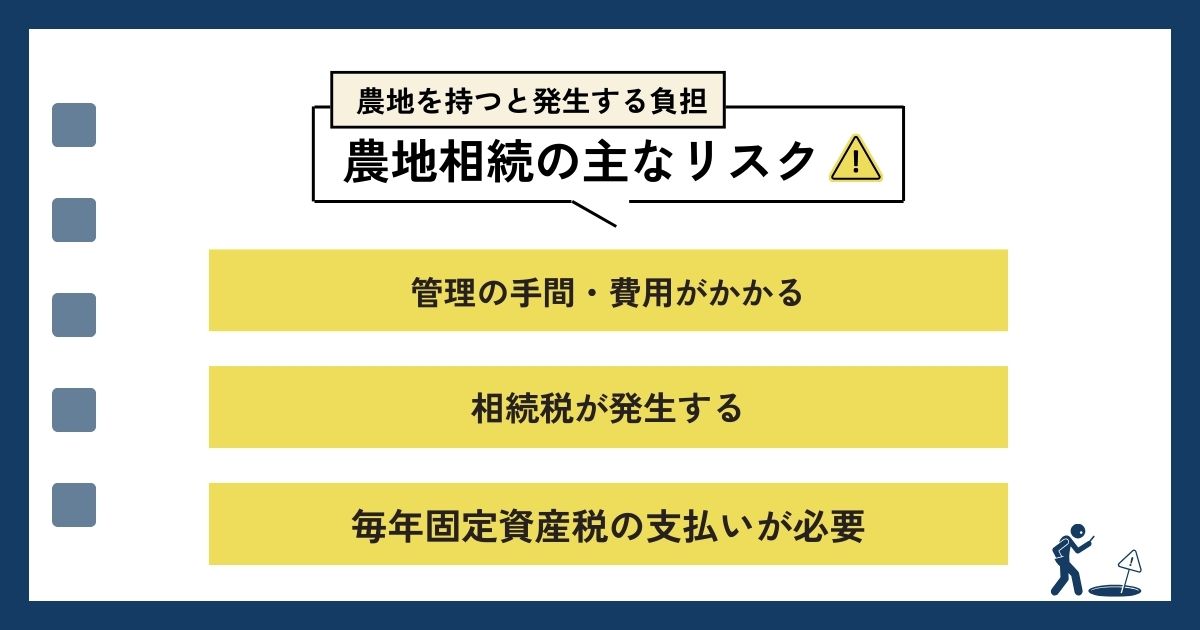

農業をしない人の農地相続のリスク

農地を相続したものの、自身では使い道がない場合、管理の手間や税金の支払いなどが負担に感じるリスクがあります。

農地を相続するのであれば、事前にリスクを正しく把握する必要があります。

ここでは、農業をしない方が農地相続する場合のリスクを解説します。

管理の手間・費用がかかる

農地の維持管理には、草刈り、境界の整備、水路の清掃など、日常的な作業が必要になり、想像以上に手間や費用がかかります。

管理の委託も可能ですが費用がかかり、放置すれば近隣トラブルや行政指導の対象になりかねません。

農地は何もしなくても維持できる土地ではありません。実際に農業をしない方の場合、農地の相続は管理の手間や費用が負担となる恐れがあります。

相続税が発生する

農地も評価額に応じて相続税の課税対象になるため、使用していない場合であっても相続税が発生します。

農業を営んでいた農地を相続した場合、相続人が農業を続けた場合にのみ特例で相続税が猶予されますが、農業をおこなわない場合には適用されません。

この制度を利用するには、農業委員会から「農業継続の意思と能力」が認定され、5年間以上営農を継続するなどの要件を満たす必要があるためです。

また、農地の相続税の評価方法は、農地の種類により次の4つに分けられます。

| 農地の種類 | 農地の内容 | 相続税の評価方法 |

|---|---|---|

| 純農地 | ・農用地区域内にある農地 ・市街化調整区域内の第1種農地または甲種農地 ・その他の第1種農地(第2種または第3種農地に準ずるものを除く) | ・倍率方式 (評価額=固定資産税評価額×国税局長が定める倍率) |

| 中間農地 | ・第2種農地またはそれに準ずる農地 | ・倍率方式 |

| 市街地周辺農地 | ・第3種農地またはそれに準ずる農地 | ①宅地比準方式×80% (評価額=(宅地としての1㎡当たりの価額-1㎡当たりの宅地造成費)×地積×80%) ※宅地造成費の金額は『財産評価基準書』や『路線価図・評価倍率表』に掲載されている「宅地造成費の金額表」から確認できます ②倍率方式 ・基本的に①により評価し、倍率が定められている場合のみ②により評価 |

| 市街地農地 | ・市街化区域内に存在する農地 ・次のいずれかに該当する農地 └農地等以外への転用の許可を受けているもの (農地法第4条・第5条に規定される許可) └農業委員会に届け出るだけで転用できるもの └転用許可が必要のないもの (農地法等の規定により転用許可を要しないものとして、都道府県知事の指定を受けた農地) | ・宅地比準方式 (評価額=(宅地としての1㎡当たりの価額-1㎡当たりの宅地造成費)×地積) |

相続する農地の種類により、納税額が異なるため、自身の相続する農地の種類を把握しておくことも重要です。

毎年固定資産税の支払いが必要になる

農地を所有すると、使用しない場合でも毎年固定資産税がかかります。

農地評価は通常の宅地に比べて低めではあるものの、広大な農地を相続すれば固定資産税の支払いが大きくなる恐れがあります。

また、農地を管理せず耕作放棄地と自治体から認定された場合、固定資産税率を通常の1.8倍まで上げられる恐れがあり、注意が必要です。

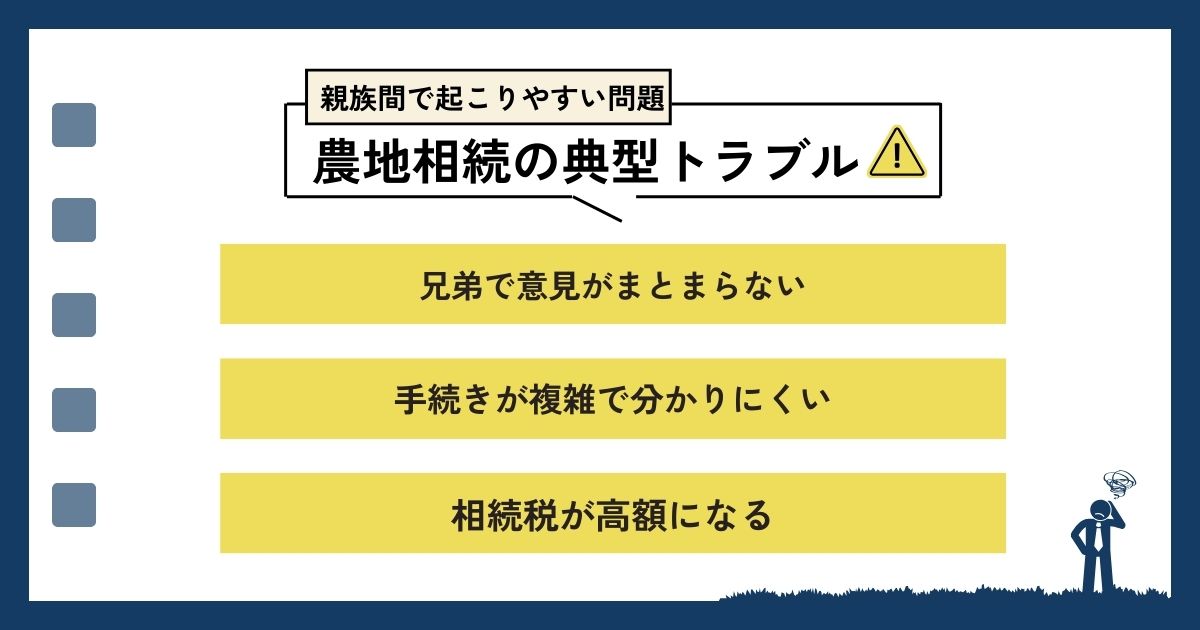

農地相続におけるトラブル事例

農地の相続は、書類や制度上の煩雑さだけでなく、人間関係のトラブルにも注意が必要です。

とくに複数の相続人がいる場合、意思統一ができず問題が長期化するケースが目立ちます。

続いて、農地相続におけるトラブルの具体的な事例を紹介します。

兄弟で意見がまとまらない

親が遺言を残していない場合、農地の相続を巡り兄弟間で対立するケースがあります。

遺産分割の際に、誰が農地を相続するかや面積の分割において意見がまとまらない場合もあれば、農地を売るか残すかで意見が分かれるケースもあります。

話し合いがまとまらず長期化し、これまでの人間関係が崩れるケースも少なくありません。

実際、家庭裁判所での調停に持ち込まれる農地相続の事案は年々増えています。関係が悪化すれば相続全体がこじれ、修復が難しくなります。

話し合いが難しい場合は、弁護士や司法書士を間に入れて、冷静に合意形成を図りましょう。

手続きが複雑でわからない

農地の相続は、一般的な土地と比べて必要な手続きが多く、初めての方には非常にわかりづらいものです。

たとえば、相続登記に加えて農業委員会への届出が必要になるほか、名義変更の際には法務局や市町村とのやりとりも発生します。ひとつでも漏れれば手続きが滞り、後々大きな問題に発展する恐れもあります。

不安がある方は、あらかじめ行政書士や司法書士に相談しましょう。

相続税が高額になる

都市近郊の農地や、面積の大きな農地を相続する場合、相続税が予想以上に高額になる恐れがあります。

たとえば、生前に農業をしていた方が多くの農地を所有していた場合、土地評価額が合計で数千万円に達するケースもあります。現金での納税が難しい場合は、物納や土地の売却を迫られる事態になりかねません。

納税資金が足りなければ延滞税や差し押さえのリスクもあります。早めに専門家に試算を依頼し、納税対策を考えておきましょう。

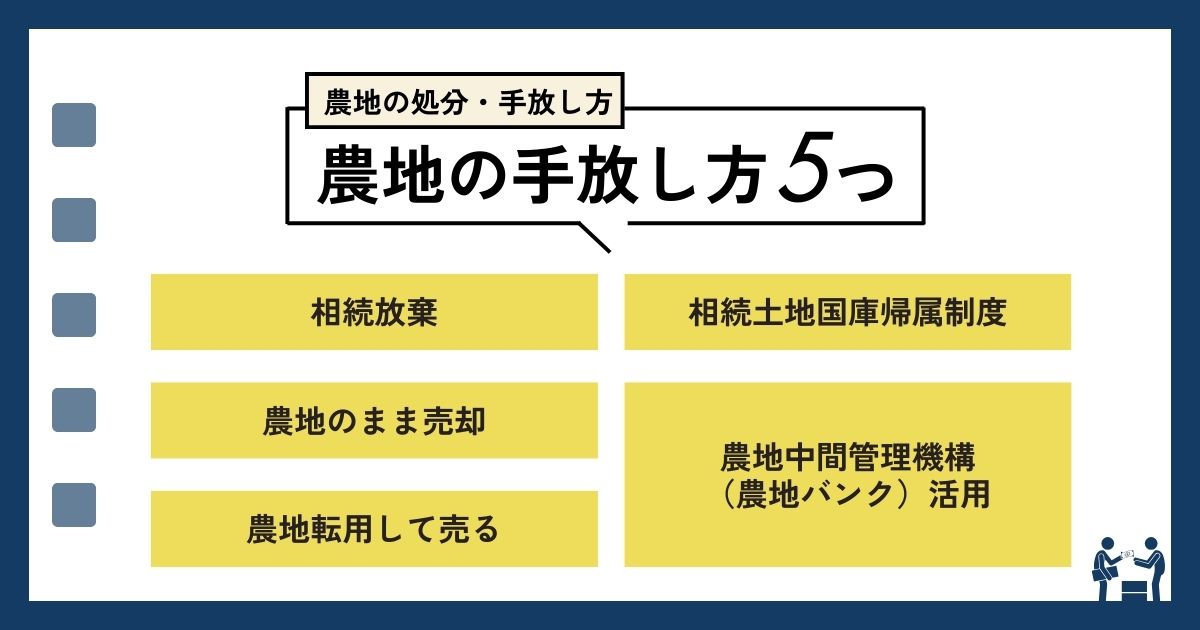

農業をしない人がいらない農地を手放す方法

農業をしない方にとって、活用予定のない農地は負担になりかねません。

思わぬトラブルを避けるためにも、適切な方法で早めに手放すことが重要です。

ここでは、農業をしない方がいらない農地を手放す方法を解説します。

相続放棄する

相続から3か月以内であれば、家庭裁判所に申し立てることで相続放棄によりいらない農地を手放せます。

たとえば、山奥にある使い道のない農地や、管理が難しい遠方の土地など、マイナスの資産となるケースでは有効です。

ただし、相続放棄をすると、ほかの財産もすべて放棄することになるため、農地以外に取得したい財産のある方にはおすすめできません。

農地のまま売却する

農業を行わないのであれば、農地のまま売却する方法もあります。

ただし、農地法の規制により、買主が農業を営む意思と能力を持っている必要があり、誰にでも売却できるわけではありません。そのため、近隣の農家や農業法人が買い手となるケースが一般的です。

売却には農業委員会の許可が必要で、手続きに時間がかかる場合もありますが、管理負担から解放される大きなメリットがあります。

農地転用して売る

農地として売れない場合は、農地転用の検討も有効です。

農地転用とは農地を宅地や駐車場など別の用途に変更する手続きで、転用後は一般の不動産として自由に売却できます。

ただし、農地法第4条・第5条に基づく転用許可が必要で、市街化区域と市街化調整区域で許可の難易度や要件が異なります。

転用を検討する際は、事前に市区町村の農業委員会や市役所へ相談しましょう。

たとえば、周囲に住宅が建ち始めたエリアでは宅地としてのニーズが高く、価格も上がりやすい傾向です。

ただし、農地法や都市計画法による制限があるため、市役所や農業委員会に事前相談が必須です。

相続土地国庫帰属制度を利用する

手放したくても売れず管理も難しい場合は、2023年から施行された相続土地国庫帰属制度を利用する方法があります。

相続土地国庫帰属制度とは、相続したいらない土地を国が引き取る制度です。ただし、引き取りには一定の条件を満たす必要があり、簡単ではありません。

たとえば、耕作も困難で売却先も見つからない山間部の農地を相続した場合は、相続土地国庫帰属制度の利用を検討する価値があります。

ただし、対象外となる土地や負担金(原則20万円)があるため、事前に要件確認が必要です。

農地中間管理機構(農地バンク)を活用する

農地がいらない方と、農業を始めたい方をつなぐ農地中間管理機構(農地バンク)を利用し、農地を貸し出して運用する方法もあります。

農地バンクは売却よりも手続きが簡単で、将来的に土地を戻したい場合にも対応しやすいことが特徴です。

たとえば、高齢で農業を続けられない親の農地を子どもが相続し、農地バンクに登録して地元の若手農家に貸し出して活用する事例もあります。

条件が合えば、いらない農地を活用して収入が得られます。

使わない農地の売却相談はファンズ不動産がおすすめ

農地を相続しても、農業を行う予定がない場合は「管理が負担」「草刈りが大変」「固定資産税だけがかかる」など、思わぬ悩みにつながりやすいものです。

特に農地は自由に売却できないケースも多く、手続きや条件を誤ると処分がスムーズに進まないこともあります。

使う予定のない農地をどう扱うべきか迷ったときは、早めに相談先を確保しておくことで、より良い選択がしやすくなります。

ファンズ不動産では、農地の扱いに悩む方の相談にも丁寧に寄り添い、状況に合わせて最適な方向性を一緒に検討できます。負担が大きくなる前に、一度相談してみてはいかがでしょうか。

1万人超の「買いたい」層へLINEで直接アプローチ

ファンズ不動産の公式LINEには、1万人を超える購買意欲の高いユーザーが登録しています。

従来のポータルサイトで不特定多数の閲覧を「待つ」のとは異なり、関心の高い層へ直接物件情報を「届ける」ことが可能です。

物件の魅力を理解してくれる可能性が高いユーザーへ絞ってアプローチできるため、スピーディーな反響が期待できます。

早期売却を目指す方にとって、この「届ける」力は大きな強みとなるでしょう。

売却査定から引渡しまで、安心のワンストップ対応

ファンズ不動産は、LINEを活用した効率的なプロセスと、幅広い専門知識でスムーズな不動産売却を実現します。

相談は「オンライン面談」から始まり、やり取りもLINEメインでおこなうため、店舗へ足を運ぶ手間も最小限です。

また土地のプロやリノベーションの専門家も在籍しているので、専門知識が必要な相談も窓口一つで完結します。忙しい方でも、スムーズで安心な売却活動が可能です。

日中は仕事で時間が取れない方や、複雑な手続きをまとめて任せたい方でも、ストレスなく売却活動を進められます。

農業をしない方の農地相続のメリット

農業をしない方にとって、農地は手間のかかる財産と思われがちですが、活用方法によってはメリットもあります。

ここでは、農業をしない方が農地を相続するメリットを紹介します。

不動産を手に入れられる

農地相続により所有した農地は、将来的な資産形成につながることが、メリットの1つです。

とくに市街地に近い農地は、転用により宅地や駐車場などに変えられ、大きな収益を得られる可能性があります。

また、20年後に都市開発が進むエリアの農地を保有していれば、資産価値が一気に上昇するケースも考えられます。

現在は価値がない土地に感じられる農地でも、将来の不動産活用の見込みがあるか否かを一度考慮したうえで、手放すのか保持するのかを選択しましょう。

貸し出して収入を得られる

農地を相続した場合、農業を自身でしなくても、貸し出すことにより安定的な収入を得られる点もメリットです。

地元の農家や法人に貸し出せば、自身で管理する手間も省けます。

農地バンクを活用すれば、賃貸借の経験がない方でもトラブルの心配も少なく、安全に運用できます。

ただし、農地バンクで農地を貸し出す場合、貸借期間は10年以上が基本であることに注意しましょう。

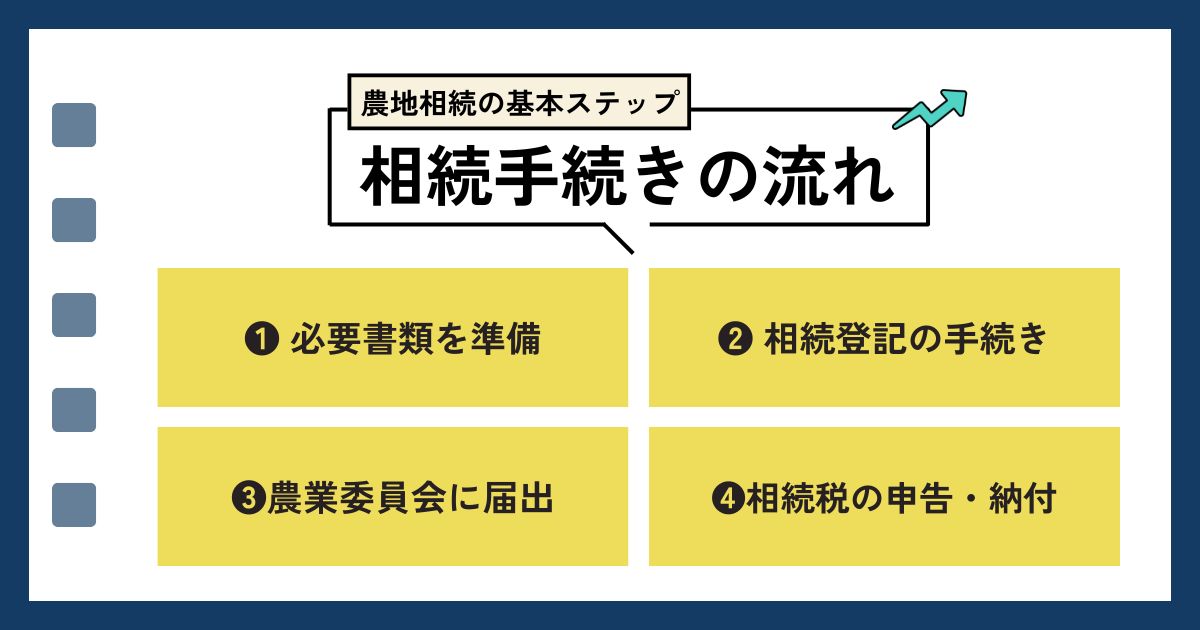

農業をしない人が農地相続する際の流れ

農地の相続は、一般的な土地とは異なり手続きが多いため、手順を理解しておくことも重要です。

ここでは、農業をしない方が農地を相続する場合の流れを、ポイントを押さえながら、順番に解説します。

1:必要な書類を準備する

農地相続には、戸籍や遺産分割協議書など、複数の書類が必要です。加えて、農業委員会への届出用の書類や登記申請書類もそろえる必要があります。

たとえば、相続登記には法務局で取得した不動産の登記簿謄本や、評価証明書も必要です。

漏れがあると手続きができないため、あらかじめ役所や司法書士などに相談しましょう。

2:相続登記の手続きをする

必要な書類を揃えたら、名義を被相続人から自分に移す相続登記をおこないます。

相続登記は法務局での手続きとなり、2024年からは義務化されています。

相続登記を怠ると過料の対象になる可能性があるため注意が必要です。

相続登記の手続きには多くの提出書類を揃える必要があるうえ、遺言書や話し合いによる遺産分割が終了していなければならず複雑です。

10万円程度で司法書士に代行を依頼できるため、不安な方は検討しましょう。

3:農業委員会に届け出る

農地を相続したあとは、農業委員会への届出が義務付けられています。

農業委員会への届け出は、農地の利用状況を把握するためのもので、未提出の場合は罰則対象になるケースがあり注意が必要です。

相続日から農業委員会への届け出までに一定の期間が設けられている場合もあるため、速やかに届け出ましょう。

4:相続税の申告・納付をおこなう

相続税がかかる場合は、10か月以内に税務署へ申告・納付する必要があります。

農地には農地評価が適用され、要件次第で大幅に税額が軽減されることもあります。

たとえば、特定農地や小規模宅地の特例の条件を満たせば、数百万円単位の節税も可能です。

判断が難しい場合は、税理士に相談しましょう。

農業をしない人の農地相続に関するよくある質問

農業をしない方が農地を相続する際、多くの方が同じような疑問を抱えます。

ここでは、代表的な質問を紹介します。

農地の相続税がかからないようにできる?

条件を満たせば、相続税の大幅な軽減や非課税措置を受けられます。

たとえば、相続後も農業を継続する場合に適用される農地の納税猶予制度が1つです。

ただし、農業をしない方には農地の納税猶予制度は原則使えません。

ほかの控除制度や、資産の分割による節税が必要になるため、税理士に早めに相談しましょう。

サラリーマンは農地相続が可能?

可能です。農業をしていなくても、法律上は誰でも農地を相続できます。

ただし、売却や貸与、転用などの際には農業委員会の許可が必要なケースが多いため注意が必要です。

農地相続はいつまでにやるべき?

相続登記は2024年4月から義務化され、相続を知ってから3年以内に手続きをしなければ過料の対象になります。

土地を相続した場合、その相続を知った日から3年以内に登記する必要があります。

登記の義務化の前に相続した土地も対象です。(2027年3月末までに登記する必要があります!)

手続きについてはお近くの法務局や、専門家である司法書士等へご相談ください。

引用元:農地相続ポータル:農林水産省

また、相続税の申告・納付は相続開始から10か月以内です。

放置すると法的リスクや金銭的負担が増えるため、早めにスケジュールを立てて行動しましょう。

まとめ

農業をしない方でも、農地の相続は可能です。ただし、農業をおこなわない場合には、相続税のほか、管理の手間や固定資産税の支払いなど負担ばかりが大きくなります。

相続した農地が不要な場合は、相続放棄のほか、さまざまな活用法から適切な方法を選択し、速やかに手続きを進めましょう。

相続した農地の最適な取り扱い方がわからない方は、専門家へ相談する方法もあります。

まずは農地の現状を把握し、適切な活用方法を見つけて後悔のない相続につなげましょう。